关税联盟(CU)

哈萨克斯坦、俄罗斯和白俄罗斯拥有统一的关税区。

货物和车辆进口至哈萨克斯坦时应缴纳:

-关税;

-货物报关费:“货物报关单”主页50欧元;“货物报关单”附页每页20欧元;

-应税进口额12%的增值税(应税进口额除增值税之外还包括货物的海关价格及税额和其它进口应付费);

-某些商品的消费税。

根据关税联盟的统一海关关税,进口关税率为0%至80%不等。

关税联盟的“统一关税税则”规定了各种海关制度,其中一些制度对全部或部分关税免除作出了规定。

个人物品的重量和价格限制

每人可进口总额不超过1500欧元及总重量不超过50公斤的货物而无需报关。如果超过该限制应缴纳货物总价的30%作为关税,但每超过一公斤额外缴纳关税应不少于4欧元。

出口海关税率由2010年6月7日哈萨克斯坦政府第520号法令批准,具体税率为10%至30%不等(特殊货物除外)。

货币、证券、本票和支票的进/出口:

•在关税联盟的关税区内可以不报关及无限制进/出口。

•从第三国或往第三国进/出口总价等于10,000美元的货物时必须办理海关报关单。

征税

外国人征税

外国自然人在以下情况必须向哈萨克斯坦税务机构登记:

•在哈萨克斯坦的缴税银行开立账户时;

•从哈萨克斯坦的非征税支付来源处获得收入时;

•取得纳税居民的身份时。

税务登记地址一般是移民卡所载住址。

税务登记:

•非居民实体机构的登记,根据国家登记册资料和识别号码来进行,即于司法机关登记后自动登记;

•通过常设机构在哈萨克斯坦开展业务活动的非居民法人的登记,未开设分公司和代表处的情况下,按照常设公司所在地点向税务机构进行。

居民在哈萨克斯坦境内和境外得到的收入均应纳税。

非居民不论其支付地点,仅须对其从哈萨克斯坦来源得到的收入纳税。

一般而言,如果收入是为在哈国完成的工作(提供的服务)而支付的报酬,或是,通过常设公司从在哈国进行活动的居民或非居民处收到的获利,则该收入视为取自哈萨克斯坦来源的获利。取自哈萨克斯坦来源的收入还包括利息、股息和专利权税等等。

如果当前纳税期的任12个月之内,外国自然人居留哈萨克斯坦超过183天,则可视为居民。如果自然人在哈萨克斯坦居留期到期之前尚未成为居民,则在其居留期期满之后即视为非居民。

双重税务条约对各种确定居民身份的规则进行了说明。

主要税种

外国投资者的经营活动一般应缴纳以下税费:

•企业所得税(CIT);

•个人所得税(IIT);

•矿物开采税(MET);

•增值税(VAT);

•法人实体土地税;

•法人实体和个体户财产税;

•法人实体车辆税;

•养老金税和社会保障税。

1. 企业所得税(CIT)

企业所得税纳税人为法人实体:通过常设公司进行业务活动或于哈国来源得到收入的居民和非居民。

企业所得税税率:

通过生产、加工和农产品销售得到的收入-10%;

被动收入(非居民的酬金、奖金和哈萨克斯坦收入)-15%;

应征税收入-20%。

以下情况应征税收入减免:

公司社会和慈善活动费用额,不超过应征税收入的3%;

自然人培训费用额。培训费用包括:学费、住宿费以及培训往返交通费;

以下各类收入:融资租凭收益、因优惠证券增值与溢价所得的收入。

亏损推迟结转:

2009年1月1日之前所形成的亏损–3年;

2009年1月1日之前所形成并与地下资源使用合同活动相关的亏损–7年;

自2009年1月1日起所形成的亏损–10年。

仅有包括前一税收期之前税收调整期在内的全年总收入超过月度计算指数325,000倍的大企业(2012年为459,225坚戈)应计算并缴纳企业所得税预付款。

基于预付款的企业所得税抵免以及源于支付来源的企业所得税扣缴可以结转至未来十年,从而减少这十年内的企业所得税。

报税期为1月1日至12月30日的日历年度。

企业所得税申报表应于税收会计期之后年度的3月31日之前向地方税务局提交。

企业所得税预付款应于每月25日之前进行预算。

企业所得税支付期:申报表提交日期之后的10个日历日之内;若为税务代理人,则(根据税务代理人所在地)为支付月之后的25个日历日之内。

以下收入类型的应纳企业所得税收入减免:

公共安全、债券代理以及在哈萨克斯坦证券交易所登记注册的债务证券相关的收入(酬金和增值);

出售哈萨克斯坦法人实体中股本与合伙人股份所获的增值收入,前提是:截至出售日期,该非居民或公司集团核定资本或股本50%及以上的价值并非地下资源用户的财产。

2. 个人所得税(IIT)

个人所得税纳税人:拥有应税项目的自然人。

基于预付款的个人所得税扣缴包括:员工收入,自然人从税务代理处得到的收入,养老金基金收入,股息、酬金、奖金形式的收入,奖学金,保险储蓄合同收入。

自行申报收入税的计算及缴纳(财产及其它收入,个体户收入)由纳税人独立进行。

个人所得税税率:

股息收入-5%;

其它收入-10%。

税款减免(减税基础):

标准课税减免:最低收入;

财产税减免:购房获利偿还贷款;

社会税减免:养老金、医疗服务费、保险费等。

个人所得税无需预付。

报税期:

基于支付来源的应纳税收入——一个日历月;

基于支付来源的非应征税收入——1月1日至12月31日的一个日历年。

个人所得税申报:

由税务代理人在会计季度之后第二个月的15日之前向地方税务局提交;

基于支付来源的非征税收入于税收会计期之后年度的3月31日之前按所在地(住址)向税务机关提交。

个人所得税纳税期:

源于支付来源的应征税收入,若由税务代理人缴税——按所在地于支付月之后下一个月的25日当日或之前支付的收入;

源于支付来源的非征税收入——个人所得税申报到期之前的10个日历日之内。

个人所得税减免:

股息收入,前提是同时满足以下条件:持有股本或合伙股份至少三年;截至股息支付日,持有法人实体或公司集团核定资本或股本50%及以上的价值,且并非为地下资源使用者;

出售依哈萨克斯坦法律成立的法人实体或公司集团的股本或合伙股份时所获的增值收入,前提是:截至股息支付日,持有上述法人实体或公司集团核定资本或股本(合伙股份)50%及以上的价值,且并非为地下资源使用者;

在哈萨克斯坦证券交易所通过公开招投标的方法出售当天在该交易所名录中的证券而得到的收入。

3. 矿物开采税(MET)

根据年产油量的规模,原油(包括凝析油)的矿物开采税税率固定不变。天然气的开采税税率为10%。在国内市场出售天然气时,其开采税税率根据年开采量缴纳。矿物原料和煤炭加工(提炼)的开采税税率由每种矿产品单独确定。常见的矿产资源、地下水、治疗用泥等均作为矿产资源确定其开采税率。

低利润、高粘性、高含水、低产量或低产率的碳氢化合物原料开采相关的合约项目,可采用盈利水平低于0%的矿物开采税税率。

地下资源使用者按其各部分净收入采用浮动税率计缴超额利润税,相当于全年总收入和减免的比率。

4. 增值税(VAT)

增值税缴纳人:登记增值税的人(个体户、居民实体,公共机构除外;在哈萨克斯坦通过代表处或分公司进行业务活动的非居民;受托人);按照哈国海关法律向哈国境内进口货物的人。

必须进行增值税登记的门槛是:日历年内超过月度计算指数30,000倍的销售额(2011年是45,360,000坚戈(308,908美元))。

增值税税率

12%-按应征税销售额及应征税进口额;

0%-根据地下资源使用合同在进行业务活动的纳税人从事货物出口、国际运输、销售本国产品时,根据合同条款进口货物免征增值税,以及,向运营国际航班和国际空运的境外飞机供给燃料时,通过航空站销售石油、油料、润滑剂等。

以下交易免缴增值税:土地和住房、金融服务、非营利组织服务、文化相关服务和工作、科学与教育、医疗和兽医活动相关的商品和服务、黄金投资等。

以下货物进口免缴增值税:本国和外国货币的纸币、硬币及证券;自然人按照免税标准进口的货物;作为人道援助进口的货物(应纳税货物除外);慈善物品、外交机构及同等代表处为官方使用而进口的货物;按哈萨克斯坦海关法律应报关的货物;任何形式的药品,包括原料药;医疗(兽医)材料及医疗(兽医)设备; 邮票(收藏邮票除外);由哈萨克斯坦国家银行及其相关机构为生产流通货币而使用的原料;用国家、其他国家机构及国际组织补助金采购进口的货物。 免征商品增值税的具体程序由哈萨克斯坦政府2008年12月23日第1229号法令确定。

增值税报税期为一个日历季度。

增值税申报应于每一个税收会计期之后第二个月的15日前向地方税务机关提交。

增值税缴纳期限:

税收会计期之后第二个月的25日之前;

进口货物-哈萨克斯坦海关关税法确定之日。

增值税退税:

增值税改革规定向供应商支付的增值税金额超过买方所缴增值税额的部分应予以退还,亦即:“借方”余额。

增值税超额应根据零税率时应征税销售额(约为应征税总额的70%以上)于180个日历日之内予以退还;在增值税申报表提交后60个日历日之内进行退税。

增值税超额退税的简化程序:

登记为纳税大户无需税务初审的纳税人,15个工作日之内退税。

纳税大户的监控

按照《税则》,应对最高年度总收入的纳税大户进行监控。与此同时,如果年底纳税大户监控名单批准时纳税人资产账面价值总额低于月度计算指数的325,000倍,并且,其员工人数少于250人,则不视为纳税大户。

此限制不包括与哈萨克斯坦政府或主管当局签订的生产分配协议中所规定且应进行强制税分析的委托人(经营者)和(或)地下资源使用者,以及,2009年1月1日之前的地下资源使用者。

5. 法人实体土地税

纳税人:实际拥有应税项目的法人实体(永久使用土地、免费临时使用土地)。

课税基础:土地范围。

应税项目:土地(共有土地所有权——土地比例)。

税率:按1公顷或1平方米的面积,根据估计的土地质量,土地生产力或安置类型来计算。

6. 法人实体和个体户财产税

纳税人:在哈萨克斯坦实际拥有应税项目的法人实体(拥有经济控制器或业务管理权),在哈萨克斯坦拥有应税项目(用于业务活动)的个体户,拥有应税项目的特许经营者(根据“特许协议”拥有特许实体),法人实体的分支机构(由母公司决定),融资租赁项目的承租人,共同投资基金资产应税项目的管理公司。

课税基础:应税项目的年平均账面价值(由账目决定)。

应税项目:实际拥有的建筑和结构以及拥有经营管理和经济控制权的建筑和结构。

税率:

法人实体:课税基础的1.5%;

根据简化申报采用特殊税收制度的法人实体和个体户:课税基础的0.5 %。

非营利组织,在社会、图书馆服务、科研人员认证等领域进行业务活动的机构;蓄水、自来水厂及其它环保水利设施;灌溉与排水工程;生活用水设施:0.1%。

7. 法人实体车辆税

纳税人:法人实体,其实际拥有应税项目的部门(拥有经营管理和经济控制权)。

税项的计算及缴纳由纳税人独立进行。

应税项目:车辆(属于国家注册和(或)在哈萨克斯坦注册的挂车除外)。

税率:月度计算指数的倍数或百分数,取决于车辆类型及其规格。

8. 养老金税

强制养老金税税率为当地员工收入的10%,按月扣缴并转至养老基金。超过最低月工资[1]75倍(约为8897美元)的月收入无需扣缴强制性养老金。强制性养老金扣缴是对个人所得税和社会税的保证。

社会性扣缴税率为5%,由雇主按照付给员工的收入缴纳。超过最低月工资10倍(约为1180美元)的月收入不计社会性扣缴。

同样,个体户也应缴纳社会保障款。个体户社会性扣缴率也为5%。该缴款率适用于最低月工资。

[1]MMW——最低月工资。В 2011 году размер ММЗП составил 17,439 тенге (118 долл. США).

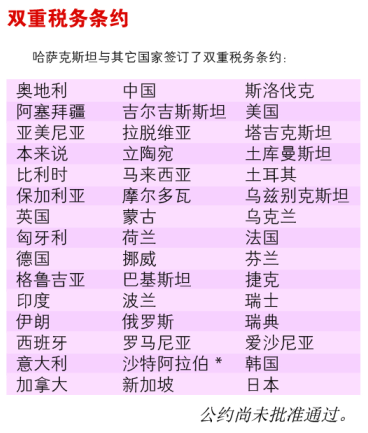

双重税务条约

特殊税收制度

基于专利的特殊收税制度适用于以个体企业家形式经营业务而未雇用员工的个体户,以及,不超过最低工资200倍的收入。按照该制度纳税的税率为2%。

基于简化申报的特殊收税制度适用于:每季度收入不超过1000万坚戈(68,000美元)且 员工数不超过25人(包括个体企业主本人)的个体户,以及,每季度收入不超过2500万坚戈(170,000美元)且员工数不超过50人的法人实体。按照简化申报纳税时采用3%的统一税率。

农场特殊收税制度规定了根据单一税(ST)支付预算进行结算的特殊程序,涵盖本国生产的农业商品和水产品(渔业)的生产、加工和销售。

从事农业商品和水产品(渔业)生产的法人实体及农业消费者合作社的特殊税收制度规定其企业所得税、增值税、社会税、土地税、土地使用费、财产税和车辆税减免70%。

上述制度涵盖农业商品、禽畜产品、蜂产品、水产品(渔业)的生产、加工和销售以及农业消费者合作社的活动。

转移定价

转移定价时应监控的交易

根据哈萨克斯坦的《转移定价法》转移定价时应监控的交易如下:

1)国际商业交易;

2)在哈萨克斯坦结清、与国际商业交易直接相关的交易:

•有关地下资源使用者开采并出售的矿产资源;

•一方享有税收优惠;

•一方在交易年度之前最近两个报税期的纳税申报数据受亏损。

市价信息授权资源清单由2009年3月12日哈萨克斯坦政府第292号法令批准。

纳税申报和税务稽查

纳税报告书(包括申报表、计算表)由纳税人、税务代理人或其代表人完成。

纳税报告书可采用硬拷贝和电子版的形式以哈萨克语或俄语完成。

•税务稽查是税务调控的形式之一。

•税收调控是税收机关根据哈萨克斯坦税法及其它法律进行的国家控制。

•税务稽查根据哈萨克斯坦《私人企业法》以适当的形式进行。

•税务稽查的程序和期限特点由《税则》确定。

税务稽查完毕后如发现税法违规,税务机关即按照《税则》规定的条款以书面形式将税务稽查结果通知纳税人(税务代理人)并向其发出通知函,同时,按照哈萨克斯坦的《行政处罚法》采取行政处罚。

哈萨克斯坦财政部税务委员会联系方式:

阿斯塔纳市胜利大街11号

电话:+7 7172 718002 呼叫中心:+7 7172 580909

电子邮箱:info@mgd.kz 网址:www.salyk.kz