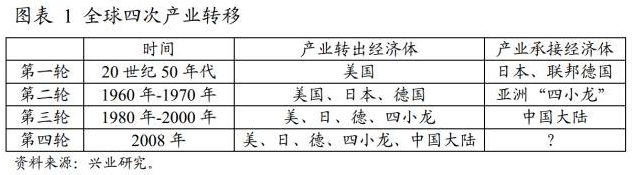

二战以来,全球已出现过三次产业转移,目前第四次产业转移正在进行中。历史经验表明,每一轮产业转移都会成就东道主的“经济奇迹”。如日本、德国在第一轮产业转移过程中完成了工业化进程,跃升高收入国家;亚洲“四小龙”借助第二轮全球产业转移实现了经济起飞;中国则抓住第三轮产业转移机遇,迈进中等收入国家;那么,第四轮产业转移浪潮将会助推哪些经济体实现经济腾飞?

制造业全球布局具有寻“成本洼地” 而生的特点,因此,搜索全球制造业成本“新洼地”,即能发现第四次产业转移浪潮中新的增长点。据此,本文从少儿人口格局及趋势出发,同时考虑运输成本、政治风险等因素,寻找第四轮产业转移浪潮中的“新大陆”。

1、全球产业转移迁徙的历史:追逐年轻人口

全球产业布局是多因素共同作用的结果,包括要素成本、地区产业政策、经济发展水平、基础设施、市场潜力及内外部交易成本等。其中,人口是引导产业转移方向的主线。这主要是因为劳动力作为不可贸易品,在不同经济体之间存在着差异的基础,由此,劳动力成本差异就成为产业转移的关键动力,其中劳动密集型行业对劳动力成本变化更为敏感。因此,通过判断全球潜在劳动力的成本洼地,能够预知全球劳动密集型产业的转移方向。

劳动力供给是影响劳动力成本的关键因素之一。一般而言,一个经济体劳动力供给越充足,该经济体劳动力的成本就越低。因此,劳动力成本“洼地”对应着年轻人口的“高地”。

根据联合国1965年颁布的人口年龄结构划分标准,0岁-14岁为少儿人口,15岁-64岁为工作年龄人口,65岁及以上为老年人口。一个经济体当前少儿人口越多,预示未来该经济体将享受人口红利的可能性越大。

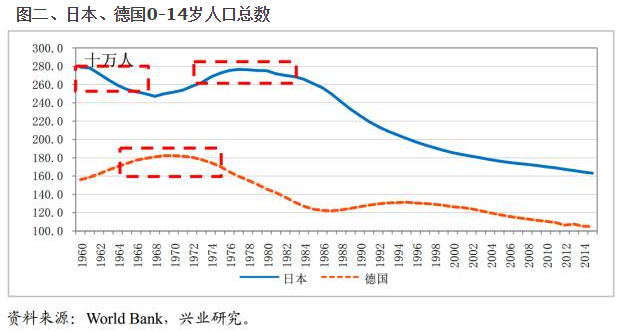

国际经验表明,每一轮产业转移时期,产业承接地都经历了或正在经历少儿人口的上升期。如第一次产业转移期,德国和日本是最主要的产业承接地。从其少儿人口总数来看,德国和日本的少儿人口波峰期从1960年一直延续到1980年,其中日本甚至经历了两个波峰段,分别为1960年-1970年;1970年-1985年;德国少儿人口波峰期则从1960年开始直至1980年结束。

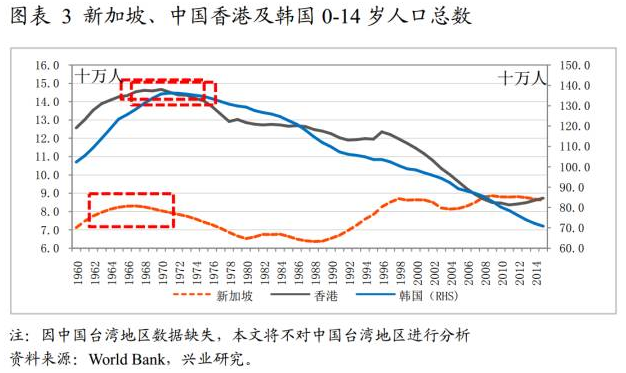

新加坡、韩国、中国香港、中国台湾地区作为第二次产业转移的主要承接地,则在上世纪70年代左右经历了少儿人口波峰期。

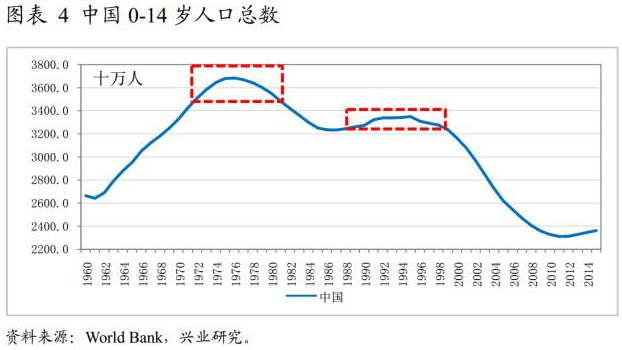

中国作为全球第三次产业转移主要承接地,其少儿人口在1980年前后经历了第一个波峰期;在1995年前后经历了第二个波峰期;同时伴随二胎政策实施,目前0岁-14岁人口正在再度缓慢增加。

2、潜在成本洼地选取标准之一:少儿人口

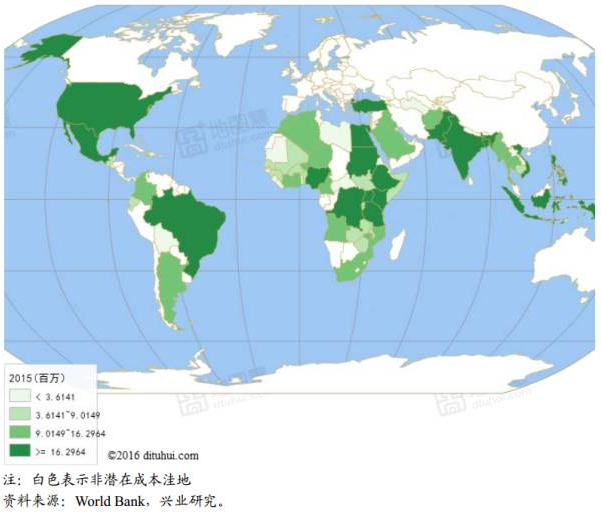

借鉴历史上全球三次产业转移承接地的经验可知,每个经济体在承接前都至少经历过一次少儿人口波峰期。据此,本文选取当前少儿人口正处于快速上升通道的经济体进行分析,同时剔除少儿人口规模小于100万的经济体。特别值得注意的是,根据我们的选取标准,美国也进入到了潜在成本洼地的视野之中。

少儿人口规模是衡量产业承接潜力的重要指标之一,在其他因素同等条件下,少儿人口规模越大的经济体其产业承接潜力越强。

根据2015年数据,在潜在成本洼地经济体中,印度拥有3.77亿少儿人口,而排在第二的尼日利亚则有8000万少儿人口。据此,本文按少儿人口规模将产业承接地划分为四类。

考虑到工资黏性,未来劳动力成本与当前成本密切相关。同时鉴于全球劳动力成本数据的可得性比较差,本文选取雇佣员工的人均GDP(GDP per person employed)作为劳工成本的代理变量,对潜在成本洼地劳工成本进行衡量。根据雇佣员工的人均GDP可知,沙特阿拉伯、美国、阿联酋劳动力成本最高,而莫桑比克、几内亚、索马里则以雇佣员工人均2500美元位居末位。

3、潜在成本洼地选取标准之二:物流效率

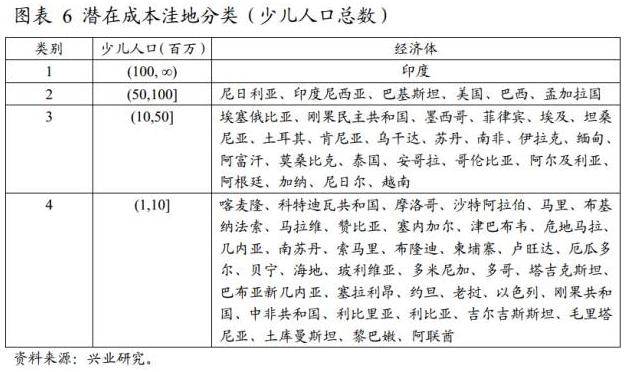

除劳动力成本外,运输成本也是影响产业转移的重要因素之一。海运是全球贸易的重要运输方式,因此,具有海运优势经济体会具有产业承接的更大比较优势。根据传统产业承接地经验可知,主要承接经济体都具有发达的海路运输能力,因而,我们选择一个经济体的海岸线长度作为海运便利程度的代理变量。据此,本文在年轻人口分布的基础上进一步删除内陆国,进而选取出剩余49个成本洼地国,其中,印尼、菲律宾、美国、墨西哥及巴西的海岸线长度排名前五。

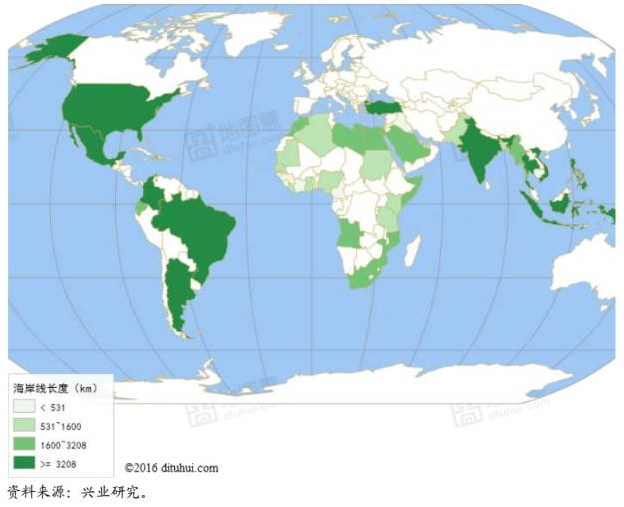

4、潜在成本洼地选取标准之三:全球腐败感知指数

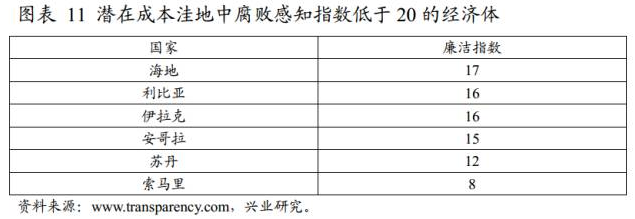

除潜在劳动力优势及物流效率外,政治环境也是影响该经济体能否承接产业转入的关键因素之一。本文选取腐败指数作为衡量潜在成本洼地政治环境的关键指标。

当前,各大机构出具的腐败指数多种多样,如世界经济论坛的“全球竞争力报告”中的腐败指数,世界银行的世界发展报告中的腐败指数,商业国际(BI)的腐败指数等。本文选取透明国际公布的腐败感知指数(CPI)。根据透明国际,腐败感知指数值低于20为非常腐败。

5、潜在成本洼地选取:综合排名

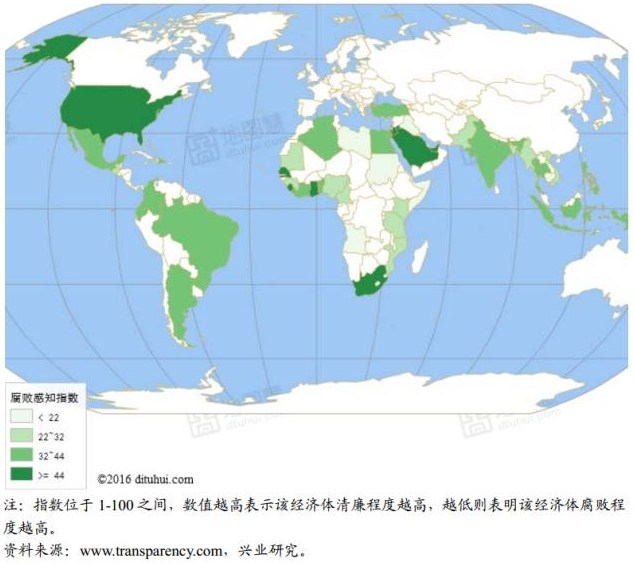

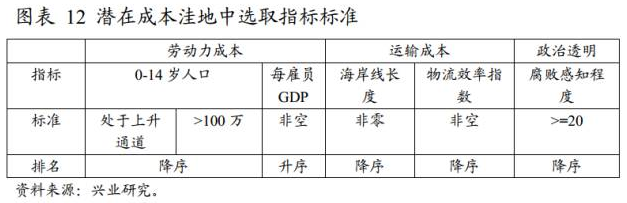

综合以上分析,通过考察未来潜在劳动力人口、物流效率及廉洁指数等,本文对满足以下标准的经济体进行筛选并且排序。

.png)

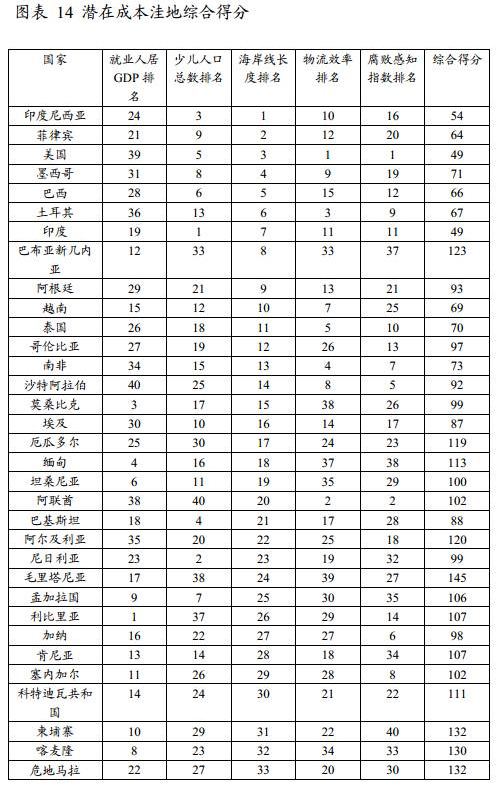

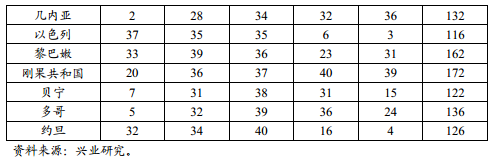

潜在成本洼地综合得分

有意思的是,对比本文筛选出的新兴成本洼地及当前全球FDI流向,二者呈现出高度重合。根据FDI Intelligence统计,亚洲地区,2015年印度已成为全球资本投资头号目的地,流入印尼的资本投资增长130%,巴基斯坦则增长147%,其他资本投资出现增长的国家包括菲律宾(项目增加16%)和泰国(项目数增加7%);尽管受制于地缘政治紧张影响,欧洲新兴国家土耳其项目数量同比仍增加47%;埃及仍是北非地区最大的投资目的地,按照项目数量,阿联酋吸引投资项目占中东和非洲总量的四分之一;北美地区,2015年流入北美地区资本增长10%至688亿美元,项目数量同比增长6%,其中,流入美国资本占比高达88%;拉美地区,墨西哥和巴西为投资流向的首要目的地,分别吸引243亿美元和173亿美元,占拉美地区35%和25%。这一定程度上佐证了本文选取标准的客观性,预计未来这些新兴成本洼地依旧是全球投资流向的首选目的地。(鲁政委 兴业银行首席经济学家 中国首席经济学家论坛理事)

- 家居企业海外并购遍地开花 布局升...

- 一位浙商的海外并购故事:巨星的实...

- 罗小军:中资海外并购注重技术和品...

- 现金贷东南亚出海记:2.6亿人商...

- 中企海外并购谨防因劳动纠纷“触礁...

- 2018中国企业海外投资、并购趋...

- 中企海外并购 聚焦弥补企业短板

- Uber退出东南亚对中企海外并购...

- 家电企业海外并购提速 打铁仍需自...

- 私募股权基金成并购市场主力 海外...

- 中国家电企业海外“火拼” 谁是下...

- 我国企业海外及非洲并购现状与风险...

- 行业最大海外并购缘何落地难

- 中国Fintech企业出海记:从...

- 安世半导体股权转让:资本、企业、...

- 中国金融科技公司的出海记

- 中国医药业反思中兴“芯痛”:海外...

- 造品牌不如买品牌?中企的海外并购...

- 中企汽车行业的海外并购将继续围绕...

- 2018年全球半导体前瞻,中国企...