数据表明,在国内监管趋严以及欧美等国对外国投资审查趋紧的双重压力下,中国企业海外并购数量下降已成必然。与此同时,海外并购交易的低成功率已引发业界更多的关注。 咨询、人力资源及文化融合方面提供支持与服务。

中国企业海外并购趋势及主要驱动因素

中国企业海外并购交易量在过去五年间(2012–2016年)经历了快速增长。

自2012年以来,欧洲和北美一直是中国买家最向往的目标地区,欧洲地区的交易量在过去五年占据了中国买家总交易量的28.6%-41.8%,其年复合增长率高达32%,北美地区的交易量在过去五年占据了总交易量的23%左右,其年复合增长率更是高达36.4%。

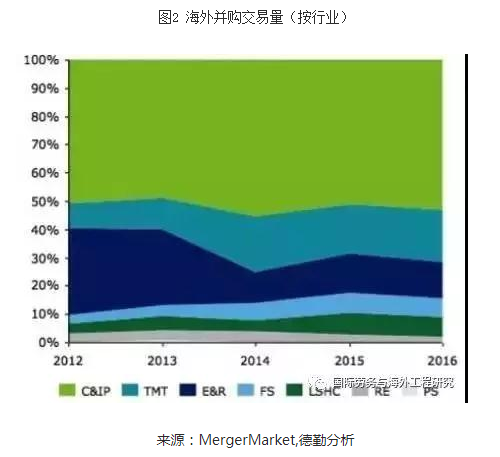

在行业方面,消费品和工业产品(C&IP)行业是交易量最大的行业,在过去五年中每年均占总成交量的50%以上(2013年除外)。

中资买方在科技、媒体和电信(TMT)行业投资逐年增多,该行业成交量在2014年超越能源和资源(E&R)行业,成为并购活动第二活跃的行业。这一变化主要因为中国经济增长模式面临转型,服务业已经超越制造业成为中国经济增长的主要拉动力量。民众消费升级的需求和互联网应用的渗透为高新技术产业、医疗健康行业及金融服务行业带来巨大的发展机会,并购需求旺盛。

中国企业海外并购的爆发式增长主要源于企业自身发展需要。调查结果显示,获得关键能力及无形资产、快速进入新市场、优化业务组合和扩大市场份额是海外并购的四大驱动要素。

同时,“走出去”战略、“一带一路”倡议、供给侧改革等国家相关宏观战略对企业海外并购产生了积极影响。在国家战略的指导下,衍生出多项支持企业进行海外并购的政策。

不过,最近中国政府颁布多项措施进行外汇管制,严控资本外流。这将对高估值的交易产生负面影响。短期来看,资本管制可能会减缓跨境投资的增速。但从长远来看,中国的海外并购活动将持续活跃。

调查结果显示,约九成中国企业都预判海外并购总量将继续增加,其中,47%的企业认为增速将降低,而40%的受访企业对未来海外并购活跃度持更为乐观的态度。

未来并购热点地区会集中在欧洲和北美, 超过四成的受访者表示把欧洲作为未来并购的目标区域之一,主要趋势包括:

-德国企业会继续吸引重视高端科技的投资商;

-英镑贬值会推动在英国开展的投资项目,但当地政治局势的不稳定同时也会影响投资人的投资动力;

-“一带一路”倡议会继续推动在中欧和东欧两地区的投资活动。

美洲国家中,中企的重点关注区域为北美(美国和加拿大)。美国将通过关键高科技技术继续吸引中方买家;美元升值令投资项目成本上涨,使中方买家谨慎投资;美国特朗普政府所造成的政治不确定性可能导致中国企业向美国并购活动量减缓,使企业向美国投资更加谨慎。

而并购标的行业将会以投资企业所在的行业或上下游行业为主。

-消费品和服务(CP&S)仍将是中国对外投资最活跃的行业;

-为了获得核心技术、关键能力及无形资产、扩大市场份额,TMT行业的交易数量应增加;

-为了加强关键运营能力并优化业务组合,医疗健康(LSHC)行业交易量将增加;

-为改变商业模式、增加收入、并进入新市场,中国买方将增加财务服务(FS)行业的交易量。

影响海外并购交易及价值实现的主要因素

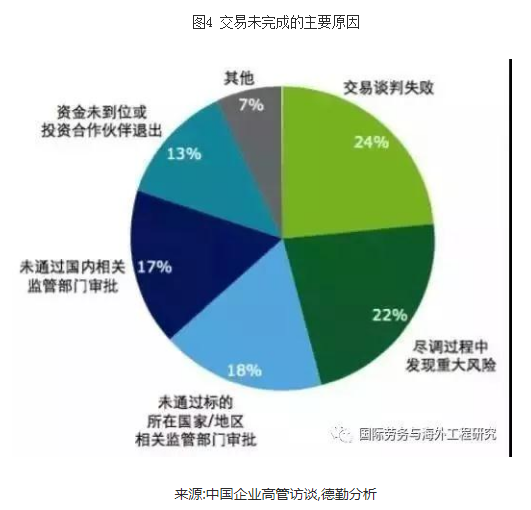

调查结果显示,中企海外并购的交易中断率极高,综合来说,约有44%发起的海外并购都被迫中断,部分行业的中断比率甚至高达69%(消费品和服务行业)和58%(汽车行业)。

对于中国企业而言,交易谈判失败和尽调过程中发现重大风险从而终止交易是导致交易未能完成的两大主要原因。另外,对于TMT行业来说,未能通过标的所在国家或地区相关监管部门审批是最主要交易终止因素之一。

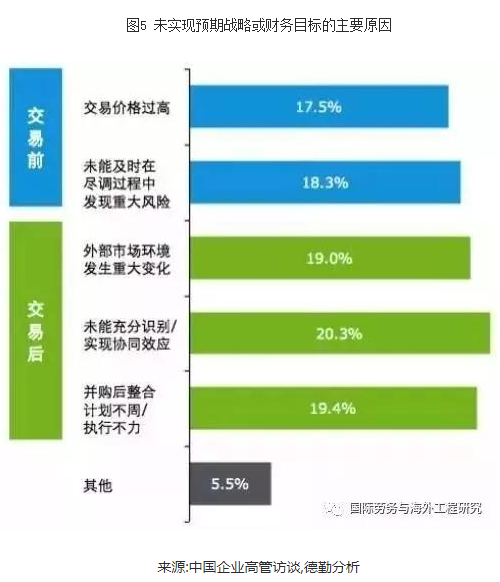

相比之下,即使交易顺利完成,仍不代表预期的交易价值能够得到充分实现。根据调查结果显示,中企未能实现预期战略或财务目标的主要原因不尽相同。

按企业性质来说:

-并购后整合计划不周、执行不力是造成国企和民营企业未能实现预期战略目标的主要原因;

-导致PE/VC未能实现预期战略目标的最主要原因则是未能及时在尽调过程中发现重大风险。

按行业来说:

-汽车和房地产行业最大的挑战在于在整合计划不周;

-而财务服务和消费品及服务行业由于未能充分识别、实现协同效应,从而导致其未能达到预期的财务和战略目标。

调查结果显示,中企在海外并购交易中的三大痛点为:并购战略制定及并购标的搜寻及筛选、整合计划制定及执行、估值和交易谈判。

并购后整合的主要挑战

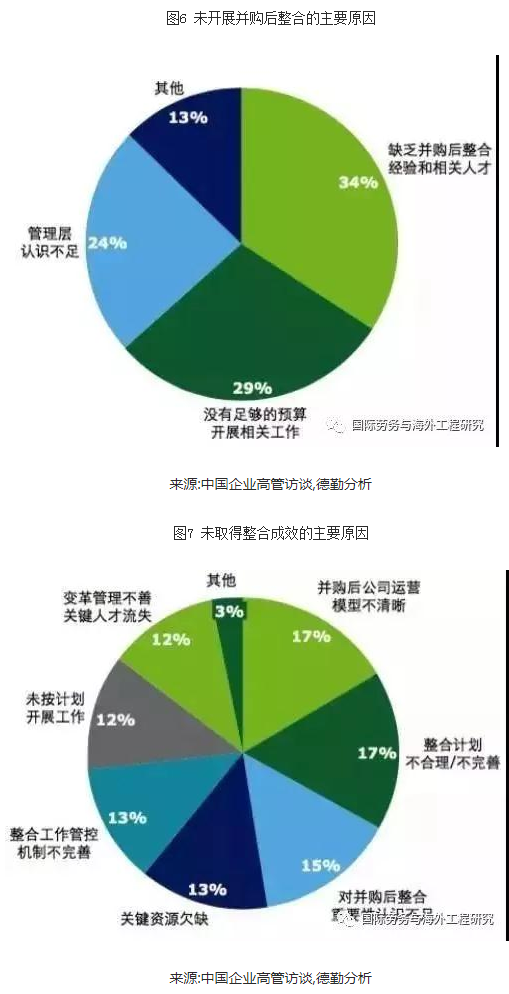

调查结果显示,完成预期经营及财务指标、成功识别并追踪协同效应和平稳过渡是一次成功的并购后整合的主要体现。基于这样的判断标准,近一半已完成的海外并购交易整合没有取得理想效果,进而影响了预期交易价值的最终实现。

调查结果显示,约50%的企业认为其已完成的并购后整合并不成功。对中国企业而言,缺乏并购后整合经验和相关人才是因故未开展整合工作的最主要原因。而导致未完全取得整合成效的主要原因则主要体现在:并购后公司运营模型不清晰,整合计划不合理或不完善。

第三方专业机构在并购后整合中的价值

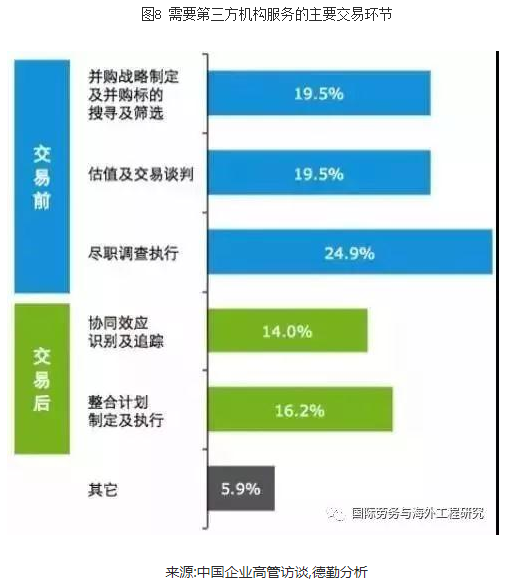

调查结果显示,在尽职调查执行、并购战略制定及并购标的搜寻及筛选、估值和交易谈判这三个环节中,中国企业最需要第三方专业机构的协助。

调查结果显示,拥有与企业发展相契合的整合战略、与管理层目标达成一致并获得相应资源支持、制定切实可行的项目计划并严格执行,是决定并购后整合成败的三个关键要素。

综合来讲,工作的优先级越高、复杂程度越高的领域,越是需要第三方专业机构的参与和支持。人力资源、销售和市场营销、变革管理及财务和税务这四个工作领域相对而言优先级和复杂程度都较高,因此也是最需要第三方机构支持的工作领域。

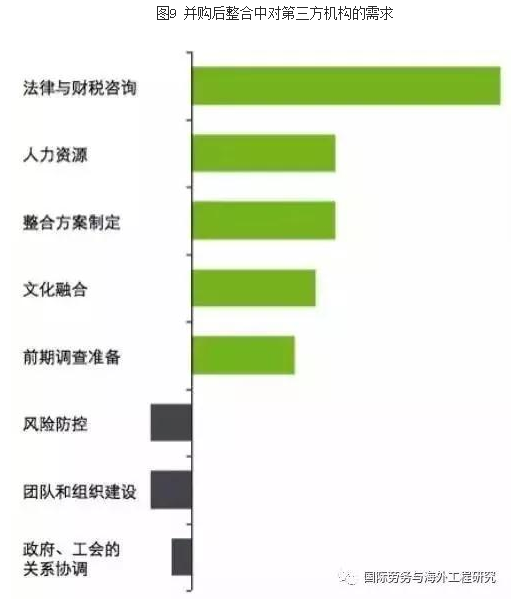

中国企业希望获得第三方专业机构在并购后整合方面提供的服务主要为:法律与财务咨询、人力资源和整合方案制定。而相对的,企业认为风险防控、团队和组织建设、政府、工会的关系协调这几方面较少需要第三方支持。然而,事实上这几方面的工作相对比较复杂,更需要第三方专业机构的帮助。

- 家居企业海外并购遍地开花 布局升...

- 一位浙商的海外并购故事:巨星的实...

- 罗小军:中资海外并购注重技术和品...

- 现金贷东南亚出海记:2.6亿人商...

- 中企海外并购谨防因劳动纠纷“触礁...

- 2018中国企业海外投资、并购趋...

- 中企海外并购 聚焦弥补企业短板

- Uber退出东南亚对中企海外并购...

- 家电企业海外并购提速 打铁仍需自...

- 私募股权基金成并购市场主力 海外...

- 中国家电企业海外“火拼” 谁是下...

- 我国企业海外及非洲并购现状与风险...

- 行业最大海外并购缘何落地难

- 中国Fintech企业出海记:从...

- 安世半导体股权转让:资本、企业、...

- 中国金融科技公司的出海记

- 中国医药业反思中兴“芯痛”:海外...

- 造品牌不如买品牌?中企的海外并购...

- 中企汽车行业的海外并购将继续围绕...

- 2018年全球半导体前瞻,中国企...